Tabela de Conteúdos

O que é e como usar a LER

Muitos comerciantes encontram dificuldades para navegar no aspecto técnico de um comércio. A análise técnica é importante na análise dos negócios e na determinação do melhor momento para entrar e sair de um negócio. Há numerosos indicadores técnicos utilizados pelos comerciantes e um deles é o índice de força relativa RSI. Ele é usado pela maioria dos comerciantes em conjunto com outras ferramentas técnicas para determinar o melhor momento para sair e abrir uma negociação.

O QUE É INDICADOR RSI?

A Índice de Força Relativa (RSI) é um indicador técnico utilizado principalmente pelos comerciantes para identificar possíveis pontos de entrada e saída. Este indicador é um indicador de momento usado na estimativa das situações de sobre-compra e sobre-venda no valor de um ativo financeiro. O RSI é mostrado como um oscilador que é um gráfico de linha que desliza entre duas extremidades e lê de 0 a 100. O indicador RSI foi originado por J. Wells Wilder Jr. Ele introduziu o indicador RSI em seu livro seminal em 1978, intitulado New Concepts in Technical Trading Systems.

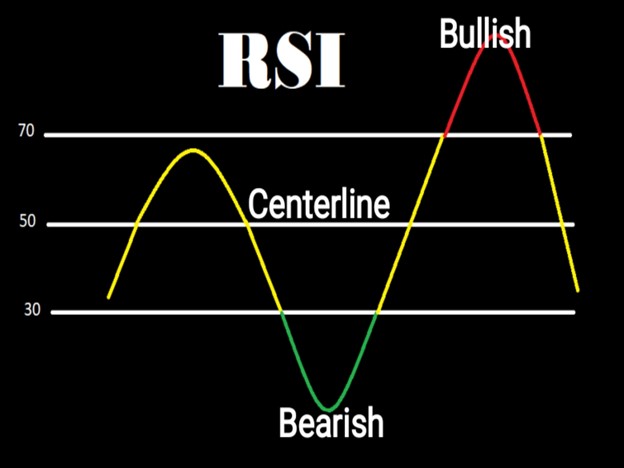

Quando o indicador RSI lê 70 e acima, ele mostra um comércio sobre-comprado ou superestimado. E indica uma possível inversão de preços ou uma consolidação de preços. Quando um RSI mostra uma leitura de 30 ou inferior, significa que o comércio está sobre-vendido, e uma possível reversão de preço pode ocorrer.

COMO USAR O INDICADOR RSI

A principal tendência do ativo financeiro é uma ferramenta significativa para garantir que as leituras dos indicadores sejam adequadamente compreendidas. Tem sido declarado que uma leitura de RSI sobre-vendida mostrando uma tendência de alta é provavelmente muito superior a 30% e uma leitura de RSI mostrando uma sobre-compra é muito inferior ao nível 70%.

Durante uma tendência de baixa, o RSI se move perto do nível 50% em vez do nível 70%, isto é usado pelos comerciantes para notar um sinal de baixa mais significativo. A maioria dos comerciantes emprega o uso de linhas de tendência horizontais entre os níveis 30% e 70% quando notam um sinal com alta dinâmica. É desnecessário alterar os níveis de sobre-venda e sobre-compra quando o preço de um comércio é definido para um canal horizontal de longo prazo.

A melhor maneira de usar os sinais sobre-vendidos ou sobre-comprados é usá-los concentrando-se nos sinais comerciais e nos métodos usados para confirmar a tendência. Isso significa que um comerciante deve usar os sinais de alta quando o comércio está em alta, e usar os sinais de baixa quando o comércio está em baixa. Isto ajudará a minimizar toda leitura falsa que será gerada pelo RSI.

Quando o RSI excede a leitura horizontal 30, ele mostra uma tendência de alta, e quando se move abaixo da leitura horizontal 70, ele mostra uma tendência de baixa. Para explicar melhor, o valor do RSI de 70 ou acima significa que o comércio está se tornando sobre-comprado ou caro e poderia iniciar uma inversão de preço ou o preço do comércio poderia se consolidar. Um indicador de RSI mostrando um nível de leitura 30% ou abaixo sinaliza um comércio sobre-vendido. E mostra que os comerciantes estão no controle do mercado.

Quando um comércio está em tendência, as leituras do RSI caem entre 30 e 70. Em uma tendência de baixa, a leitura do RSI atinge entre o nível 30% ou abaixo, é raro que a leitura do RSI se mova acima de 70 durante uma tendência de baixa. Durante uma tendência de alta, a leitura do RSI se move acima de 30 e às vezes atinge 70 e acima. Estas diretrizes indicadoras ajudam as árvores a identificar o movimento do preço e também determinam a tendência dos negócios e perguntam quando o preço está prestes a se consolidar.

Por exemplo, se durante uma tendência de alta e as leituras do RSI não atingirem as 70 linhas, mas antes deslizarem abaixo das 30 linhas, isso indica apenas uma possível inversão de preço para o lado de baixa do comércio.

Isto também se aplica a um comércio em baixa, quando um comércio está em tendência de baixa e não atinge as 30 linhas, mas se move acima das 70 linhas, apenas mostra uma inversão de preço para o lado em alta do comércio. Entretanto, ao utilizar o indicador RSI é aconselhável empregar também o uso de médias móveis, pois são ferramentas indicadoras muito úteis e ajudarão a dar leituras mais precisas.

PRÓS E CONTRAS DO INDICADOR RSI

PRÓS DO INDICADOR RSI

- Executar e usar o RSI é fácil

- O indicador RSI ajuda os comerciantes a determinar as reversões de preços.

- O indicador é utilizado pelos comerciantes para revelar a perda de impulso.

INDICADORES DE CONTRAS DE RSI

- O indicador RSI dá sinais falsos em uma zona de tendência.

LIMITAÇÕES DO INDICADOR RSI

O indicador RSI, assim como qualquer outro indicador, tem suas limitações.

Por exemplo, o indicador RSI correlaciona as tendências ascendentes e descendentes e ilustra as leituras em um oscilador que pode ser fixado sob um gráfico de preços. Assim como qualquer outro indicador técnico, as leituras deste oscilador são mais precisas durante uma tendência de longo prazo.

Gerar sinais precisos de inversão de preço é difícil. Isto porque é quase impossível separar os sinais falsos dos sinais verdadeiros. Por exemplo, um falso sinal de alta é quando o preço quebra a resistência, e ainda cai de volta após um breve período. Enquanto que uma falsa tendência de baixa será quando o preço cair e ainda disparar de volta após um breve período.

O indicador RSI é mais ativo quando um comércio está em tendência. Isto porque o indicador mostra a dinâmica do comércio e, portanto, às vezes ele pode permanecer sobre-comprado ou sobre-vendido mesmo quando o comércio está se movendo em outra direção de tendência.

CONCLUSÃO

Assim como qualquer outro indicador técnico, não é aconselhável usar a LER isoladamente. O indicador deve ser usado em conjunto com outros indicadores técnicos, como as médias móveis ou a divergência de convergência média móvel.

Isto porque o uso de mais do que indicadores técnicos fornece um sinal comercial mais preciso. E também durante as reversões de provas, os comerciantes são aconselhados a não negociar as quebras de preço imediatamente, mas sim, esperar que o preço quebre do outro lado da tendência antes de abrir uma posição. Esta precaução é tomada para evitar a negociação de falsas quebras de preços.